[Nota del editor: este artículo es una reimpresión de David contraesquina de Stockman, que ofrece dicho análisis diariamente a los suscriptores. Libra por libra, Stockman's todos los días El análisis es el más completo, destacado, perspicaz y rico en datos de todos los disponibles en la actualidad. Sus décadas de experiencia tanto en finanzas como en política, y su compromiso legendario y de principios para revelar la verdad sin adornos y demostrar sus afirmaciones con datos, se exhiben a diario. Brownstone se enorgullece de que Stockman también se desempeñe como académico principal, y amablemente permite la reedición periódica aquí.]

¿Quién dijo que Joe Biden no está en contacto con la calle principal de Estados Unidos?

Un análisis realizado por la Universidad de Pensilvania encontró que su propuesta de suspensión del impuesto a la gasolina de tres meses ahorraría a los estadounidenses un promedio de, espere, ¡de $5 a $14!

Aún así, es implacable.

“Para todos los republicanos que me critican por los altos precios de la gasolina en Estados Unidos, ¿ahora están diciendo que nos equivocamos al apoyar a Ucrania y hacerle frente a Putin? ¿Estás diciendo que preferimos tener precios de gasolina más bajos en Estados Unidos que el puño de hierro de Putin en Europa?”.

Bueno, ¡sí lo somos!

La disputa de Putin es con Ucrania, no con Europa, y la primera no es asunto nuestro. De hecho, la palabra “Ucrania” significa territorios fronterizos en ruso, y la lucha por establecer fronteras y soberanía se ha prolongado durante 1300 años.

Entonces, los estadounidenses que se ven empalados financieramente en la bomba de gasolina debido a la Guerra de Sanciones de Joe Biden contra Putin no tiene nada que ver con la seguridad y la libertad de la patria.

Como Bill King replicó acertadamente esta AM,

“Es un cuento. Contado por un idiota, lleno de ruido y furia, que no significa nada”.

Por otra parte, la desesperación es lo que hace la desesperación. Una nueva QuinnipiacPoll muestra que el índice de aprobación de Biden se ha desplomado aún más:

- Total: Aprobado 33%, Desaprobado 57%;

- Hispanos: Aprueba 29%, Desaprueba 53%.

Por lo tanto, la perspectiva de una manipulación más aleatoria de la función del mercado es alta y creciente. Aparentemente, la última táctica es el uso potencial de las autoridades y los recursos del Fondo de Estabilización Económica (ESF, por sus siglas en inglés) para asegurar a las compañías petroleras contra una caída de los precios a la baja y para financiar la producción incremental.

Así es. La semana pasada amenazaron con administrar una severa paliza a las grandes petroleras a través de un impuesto a las ganancias inesperadas después de 18 meses de acción regulatoria contra los combustibles fósiles sin parar y de histeria retórica sobre el cambio climático.

Ahora, por desesperación, los expertos de la Casa Blanca están hablando de rescates de compañías petroleras. ¿Es de extrañar, por lo tanto, que los ejecutivos de la industria energética se hayan congelado como ciervos ante los faros: tienen un miedo mortal de ofender a los fanáticos del cambio climático que dominan tanto en Washington como en Wall Street, incluso cuando recortan el CapEx al máximo por preocupación prudencial? sobre el ataque de la política de energía verde.

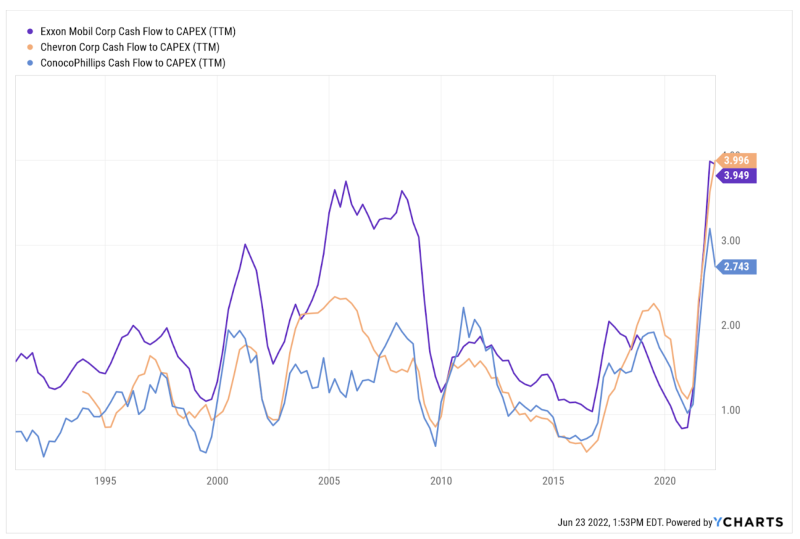

De hecho, la proporción de flujo de efectivo operativo a CapEx para las grandes empresas de EE. UU. está en su punto más alto, lo que significa que el uso del flujo de efectivo disponible para la inversión está en su punto más bajo.

Es decir, los precios del petróleo altísimos no están induciendo una respuesta de inversión normal. En cambio, las señales normales del mercado para la inversión están siendo anuladas por mensajes contra los combustibles fósiles que emanan de ambos extremos del Corredor Acela.

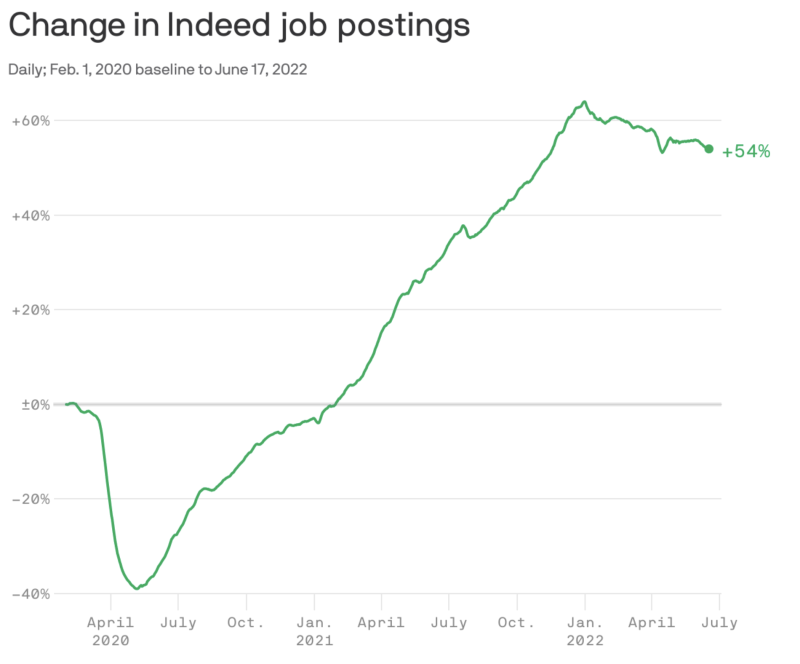

En cualquier caso, la economía estadounidense ha sufrido todas las dislocaciones y vaivenes que puede soportar. Considere el cuadro a continuación de una empresa líder en colocación de empleo. Después de caer un 40 % en comparación con la línea de base anterior a la COVID-2020 cuando la Patrulla de Virus cerró la economía en abril de 60, las ofertas de trabajo se dispararon más, alcanzando un +2022 % en enero de XNUMX.

Sin embargo, esto no era un signo de una economía robusta. Era evidencia de acaparamiento de trabajadores por parte de grandes empresas que aparentemente pensaron que el auge del gasto del consumidor alimentado por $ 6 billones de stimmies duraría para siempre. Por lo tanto, apostaríamos mucho por la probabilidad de que la línea verde a continuación se dirija bruscamente hacia el sur en los próximos meses a medida que la campaña de endurecimiento tardío de la Fed cobre fuerza. De hecho, las grietas en el mercado laboral ya se están volviendo evidentes. como el Wall Street Journal recientemente lo describió:

Empresas incluidas Twitter Inc. , corretaje de bienes raíces Redfin Corp. y el intercambio de criptomonedas Coinbase Global Inc.. han rescindido ofertas en las últimas semanas. Los empleadores en otros bolsillos de la economía también están retirando ofertas, incluidas algunas en servicios de seguros, marketing minorista, consultoría y contratación.

Al mismo tiempo, muchas empresas han señalado un enfoque de contratación más cauteloso. Netflix Inc. , Peloton Interactive Inc. , Carvana co. y otros anunciaron despidos. Gigantes tecnológicos como Meta Platforms Inc., matriz de Facebook, y Uber Technologies advirtió que volverán a marcar los planes de contratación.

Dijo que la rescisión de una oferta de trabajo era casi inaudita hace seis meses. “Si hemos aprendido algo de los últimos años, es que las cosas pueden cambiar rápidamente”.

De la misma manera, si hay que aprender la lección, también se ha vuelto evidente que las implacables “Guerras de Sanciones” de Washington han sido un desastre económico para el público estadounidense. Después de todo, una de las principales razones por las que los precios del petróleo están por las nubes es que Washington ha impuesto sanciones a la exportación de petróleo a tres de los mayores productores de petróleo del mundo: Venezuela, Irán y Rusia.

Antes del recorte forzoso de sus exportaciones, los tres producían más de 18 millones de barriles por día (mb/d) o casi el 20% del suministro mundial. Ahora ha bajado un 30% a 12.5 mb/d y amenaza con bajar bajo los salvajes ataques de Washington contra los posibles compradores de petróleo de estos tres grandes productores, cuyas políticas exteriores no se doblegan a los dictados de Washington.

Pero, irónicamente, incluso esas prohibiciones de exportación de mano dura han tenido un efecto bumerán parcial. Es decir, Rusia vende su crudo a China e India donde lo refinan. Parte de la gasolina y el diésel resultantes se exportan a los EE. UU.

Por supuesto, eso es bueno para India y China, ya que compran el petróleo crudo ruso con un gran descuento y luego venden los productos refinados con una prima sustancial. Así que es un 'ganar' 'ganar' 'ganar' para Rusia, India y China con el único perdedor siendo el 'occidente' y más especialmente los consumidores estadounidenses.

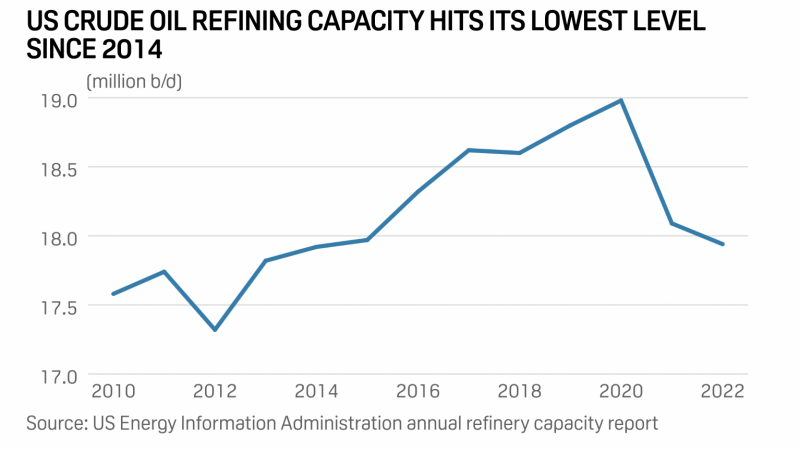

Si la Guerra de las Sanciones fuera el alcance de las locuras de la política energética de Washington, el impacto sería bastante malo. Pero debido a la cruzada de energía verde de Biden, la capacidad de refinación operable en los Estados Unidos alcanzó un mínimo de casi una década en 2022, mostró el martes el último Informe de capacidad de refinación de la EIA.

La capacidad de refinación de EE. UU. cayó este año a 17.94 millones de barriles por día a partir del 1 de enero, según los últimos datos de la EIA. Eso es menos que los 18.09 millones de b/d del 1 de enero del año pasado y los 18.8 millones de b/d de 2019. De hecho, la capacidad de refinación de EE. UU. es ahora la más baja desde 2014.

En general, América del Norte ha perdido cerca de 1.3 millones de b/d en capacidad de refinación en los últimos tres años, incluidos más de 600,000 b/d en Luisiana. Dentro de Luisiana, la refinería Phillips 255,600 Alliance de 66 211,146 b/d, la refinería Shell Convent de 135,500 2020 b/d y el complejo de refinación Calcasieu de XNUMX XNUMX b/d han cerrado desde principios de XNUMX.

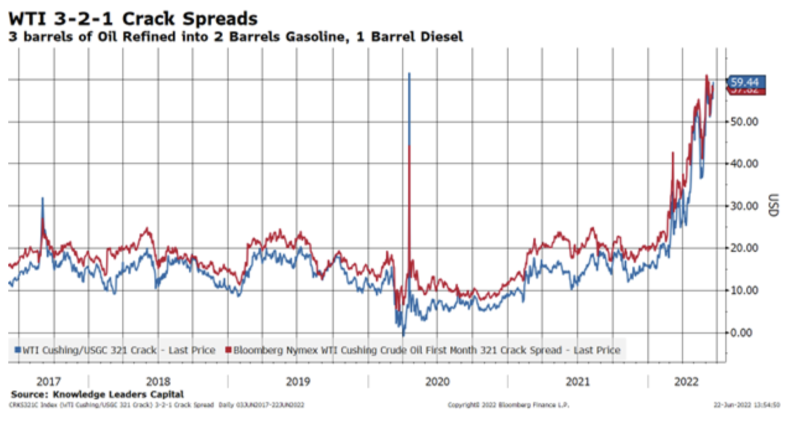

No es de extrañar, por lo tanto, que los diferenciales de crack, la diferencia de costo entre el barril de crudo que ingresa a la refinería y la lista de productos que salen, estén en un máximo fuera de este mundo de casi $60 por barril frente a un nivel reciente normal de $ 10- $ 20 por barril.

Es decir, no es solo una escasez mundial de suministros de crudo, sino el doble golpe en las refinerías que ha llevado la gasolina a más de $5 por galón y el diesel a más de $6 por galón.

Por supuesto, los hegemonistas a orillas del río Potomac nunca terminan cuando se trata de interferir en la gobernanza interna de los países de todo el planeta, imponiendo sanciones en un abrir y cerrar de ojos.

Entonces, a pesar de la alta inflación causada por la falta de suministros, Washington lanzó esta semana lo que equivale al régimen de sanciones más tonto de la historia. Esta vez contra China por su presunto maltrato a su población minoritaria uigur.

Una nueva ley llamada Ley de Prevención del Trabajo Forzado Uigur (UFLPA) entra en vigor esta semana y prohibirá que los productos fabricados en Xinjiang o que tengan algún vínculo con los programas de trabajo allí ingresen a los EE. UU. Exige a los importadores que tengan algún vínculo con Xinjiang que presenten documentación que demuestre que sus productos, y cada materia prima están hechos con, están libres de trabajo forzado, una tarea difícil dada la complejidad y la opacidad de las cadenas de suministro chinas.

En efecto, la nueva ley de EE. UU. bloqueará todos los productos de origen chino fabricados con cualquier materia prima que esté asociada con Xinjiang hasta que se demuestre que están libres de esclavitud o prácticas laborales coercitivas.

Sin embargo, da la casualidad de que muchos productos básicos como el litio y el níquel se producen en Xinjiang y fluyen hacia numerosos productos aguas abajo. Por ejemplo, Xinjiang Nonferrous y sus subsidiarias se han asociado con las autoridades chinas para acoger a cientos de trabajadores uigures en los últimos años.

Estos trabajadores finalmente fueron enviados a trabajar en las minas del conglomerado, una fundición y fábricas que producen algunos de los minerales más buscados en la tierra, incluidos litio, níquel, manganeso, berilio, cobre y oro. Si bien obviamente es casi imposible rastrear con precisión a dónde van los metales producidos por Xinjiang Nonferrous, algunos se han exportado a Estados Unidos, Alemania, Reino Unido, Japón, Corea del Sur e India, según declaraciones de la empresa y registros de aduanas.

Y algunos han ido a parar a los grandes fabricantes chinos de baterías, quienes a su vez, directa o indirectamente, abastecen a las principales entidades estadounidenses, incluidos los fabricantes de automóviles, las empresas de energía y el ejército de los EE. UU., según informes de prensa chinos.

No hace falta decir que estas nuevas sanciones pueden llegar muy lejos. Por ejemplo, Washington emitió nuevas pautas la semana pasada que seguramente aplastarán a la industria solar que se supone que reemplazará los combustibles fósiles que faltan. Esto se debe a que las pautas incluyen una sección sobre importaciones de polisilicio.

Para cumplir con la UFLPA, las empresas solares deben:

- Proporcione la documentación completa de la cadena de suministro que enumere todas las entidades involucradas en el bien exportado.

- Proporcione un diagrama de flujo que mapee cada paso en la producción e identifique la región donde se originó cada material.

- Proporcione una lista de todas las entidades asociadas con cada paso de la producción, incluso si la empresa exportadora no trabajó directamente con ellas.

Las pautas también establecen que las empresas solares que obtienen polisilicio tanto dentro como fuera de la región de Xinjiang corren el riesgo de ser detenidas, ya que puede ser más difícil verificar que los productos no se mezclaron con el polisilicio de Xinjiang en ningún punto del proceso de fabricación.

Por lo tanto, seguramente se producirán más cambios en los suministros y los precios de los productos de China. Mientras tanto, el auge del comercio minorista estadounidense se ha enfriado repentinamente de manera espectacular.

Así, según Bloomberg, el tráfico peatonal minorista cayó un 4.9% en la semana más reciente, marcando la quinta caída semanal consecutiva. Dentro del comercio minorista en general, el tráfico de las tiendas de mejoras para el hogar cayó un 16.6 % y el tráfico de los centros comerciales, las tiendas departamentales y la indumentaria cayó un 12.7 %.

Entre las cadenas individuales, Best Buy sufrió una caída del 58.2 %, mientras que Victoria's Secret experimentó una disminución del 47.4 %. Una vez más, estas no son fluctuaciones comerciales normales y menores, son parte del látigo inducido por el gobierno que está arrasando la economía estadounidense.

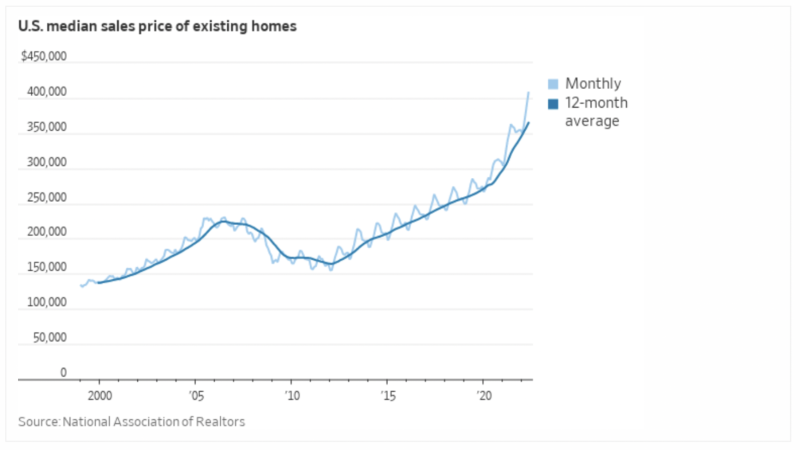

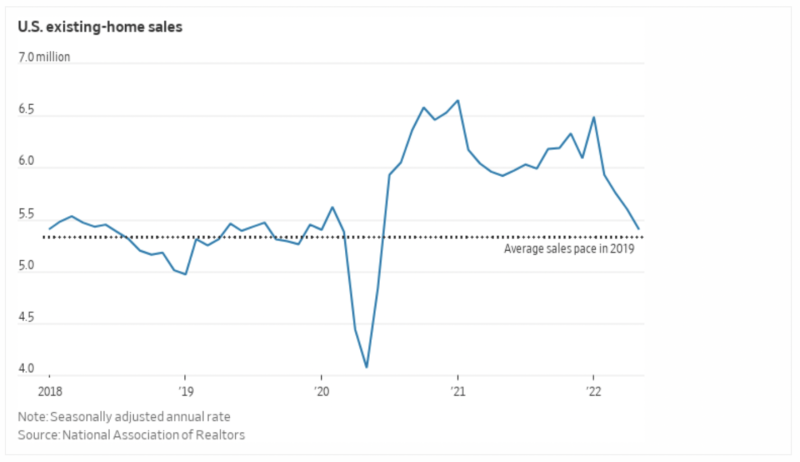

Del mismo modo, el aumento incesante del valor de las viviendas en EE. UU. continuó en mayo, cuando los precios medios se dispararon un 15 % hasta un récord de $407,600 XNUMX, mientras que el volumen real de ventas cayó debido a las presiones de las altas y crecientes tasas hipotecarias.

De hecho, en comparación con el mercado inmobiliario al rojo vivo inducido en 2021 por la drástica represión de las tasas de interés y el bombeo de dinero de la Reserva Federal, el volumen de ventas de viviendas existentes ya se ha reducido en casi 20% y aún le queda un largo camino por recorrer, incluso cuando los precios de la vivienda finalmente se derrumban bajo la presión de la caída de los volúmenes.

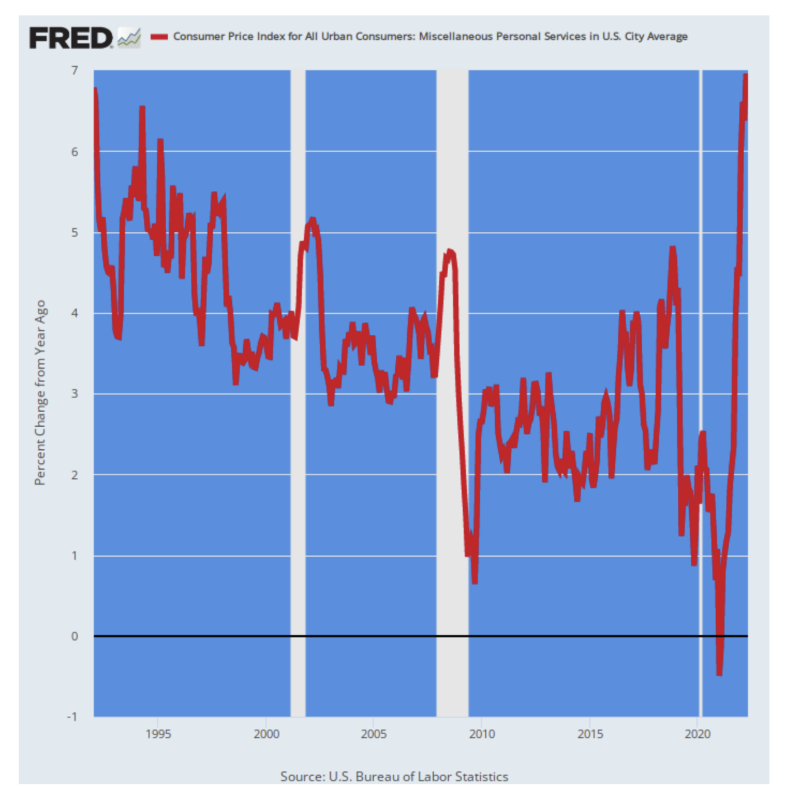

Finalmente, aparentemente nada escapa al yo-yo de volumen y precio. Incluso los cortes de cabello ahora aumentaron un 6.6% en comparación con el año anterior, mientras que los servicios personales relacionados en general ahora están impulsando una ganancia del 7.0%.

Había una vez un chiste que decía “Soy de Washington y estoy aquí para ayudarte”.

Eso ya es una realidad y no es broma.

Cambio interanual en el IPC de servicios personales, 1994-2022

Publicado bajo un Licencia de Creative Commons Atribución Internacional

Para reimpresiones, vuelva a establecer el enlace canónico en el original Instituto Brownstone Artículo y Autor.