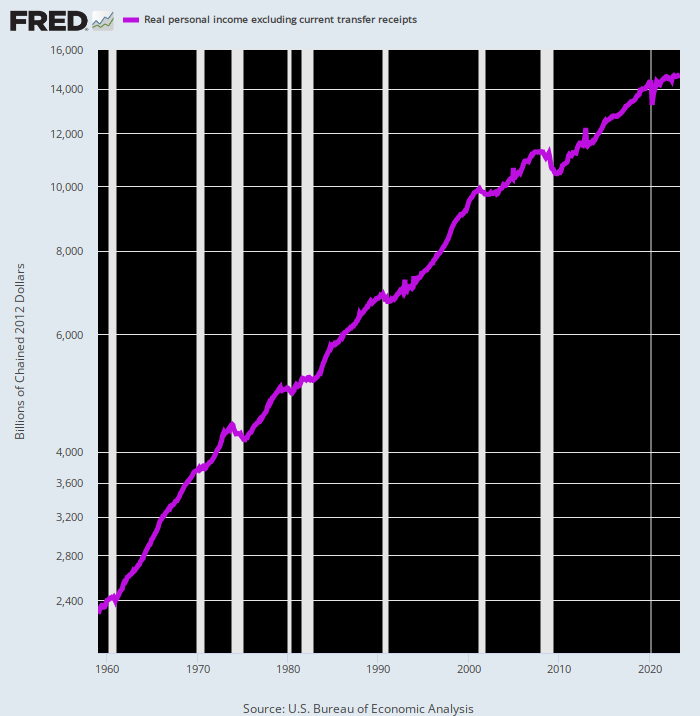

Aquí hay una pistola humeante de gran calibre. La serie BEA para el ingreso personal real menos los pagos de transferencias es un indicador bastante útil para la producción del mercado privado antes del impacto de los obstáculos y distorsiones de Washington causados por los pagos de transferencias y el endeudamiento del gobierno. Después de todo, el ingreso del trabajo (sueldos, salarios, bonificaciones, ganancias, intereses y dividendos) es el pago a los factores de producción por la producción y, por lo tanto, su recíproco.

La tendencia a largo plazo se inclina definitivamente hacia el sur. Desde el pico previo al confinamiento en febrero de 2020, de hecho, la tasa de crecimiento se ha desacelerado a solo 17 por ciento 0f su promedio anterior a 2000.

Crecimiento Anual del Ingreso Personal Real Menos Pagos de Transferencias:

- febrero de 1960 a febrero de 2000: +3.62 por ciento;

- febrero de 2000 a febrero de 2020: +2.08 por ciento;

- Febrero de 2020 a mayo de 2023: +0.61 por ciento.

No se necesita mucha reflexión para explicar esta triste tendencia. La economía estadounidense está cargada de deudas y también de escasez de mano de obra, plagada de especulación improductiva e ingeniería financiera y hambrienta de inversiones productivas. En conjunto, esas fuerzas malignas fueron más que suficientes para frenar el crecimiento subyacente de la economía estadounidense.

Sin duda, el gobierno informa un crecimiento del PIB real ligeramente superior a la tibia cifra del 0.61 por ciento que se muestra arriba. Durante el período equivalente de 3.25 años entre el cuarto trimestre de 4 y el primer trimestre de 2019, de hecho, el crecimiento anual del PIB real se registró en 1.61 por ciento. Eso todavía no es nada del otro mundo, pero es considerablemente mejor que la miseria de ganancias que los productores privados han producido y ganado desde el pico anterior a Covid.

La diferencia, por supuesto, se debe a las maravillas de la contabilidad del PIB. Es decir, los enormes pagos de transferencia de los productores a los no productores y el gasto y el endeudamiento federal masivo y su monetización en las imprentas de la Fed dan lugar a un PIB adicional en un sentido contable y por el momento.

Por desgracia, gravar fuertemente a los productores hoy y amenazar con impuestos aún mayores en el futuro para pagar la creciente deuda pública no es una fuente de crecimiento sostenible. Simplemente roba recursos económicos del futuro.

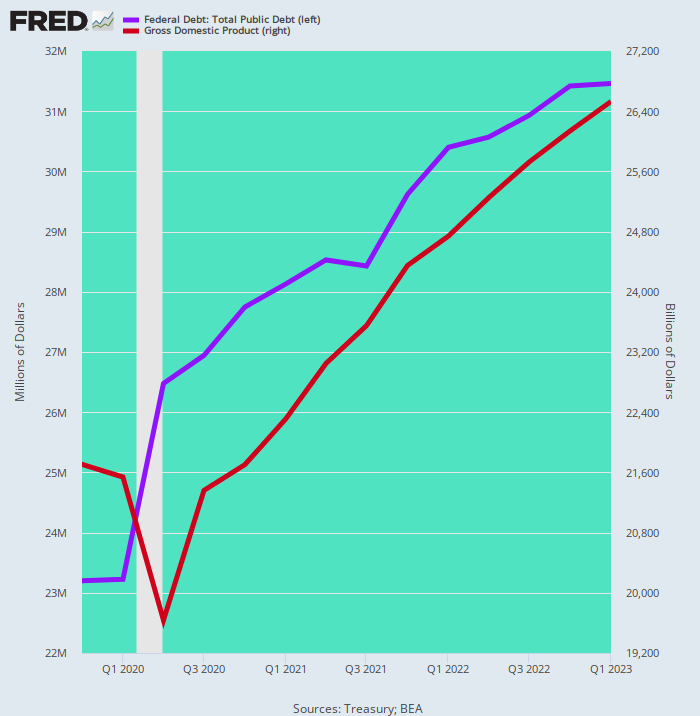

Para evitar dudas, considere la siguiente tabla. Muestra que entre el cuarto trimestre de 4 y el primer trimestre de 2019, la deuda pública (línea azul) aumentó en $ 1 billones, una cifra equivalente a 1.70X la ganancia de $ 4.82 billones en el PIB nominal (línea marrón).

No hace falta decir que no necesita una regla de cálculo o incluso un ábaco para proyectar a dónde conduciría eso. Después de solo 12 años con estas tasas de crecimiento, la deuda pública sería de $ 100 mil millones en comparación con solo $ 52 mil millones del PIB, incluso cuando el servicio de la deuda se disparó.

De hecho, no podemos ver cómo el costo promedio ponderado de la deuda podría mantenerse en un 6 por ciento en un escenario en el que las imprentas de la Reserva Federal permanezcan inactivas porque el gato inflacionario ahora está fuera de la bolsa. Es decir, al ritmo de crecimiento de la deuda pública durante los últimos 3.25 años, el interés de la deuda pública probablemente alcanzaría los $6 billones por año durante la próxima década más o menos, una cifra aproximadamente igual al nivel total de los desembolsos federales actuales.

En resumen, mucho antes de que transcurrieran 12 años, el sistema se inclinaría. Incluso el tibio crecimiento del PIB real registrado desde el cuarto trimestre de 4 no puede respaldar una deuda federal que literalmente está explotando más alto a una tasa de ganancia compuesta.

Cambio en la deuda pública versus el PIB, Q4 2019 a Q1 2023

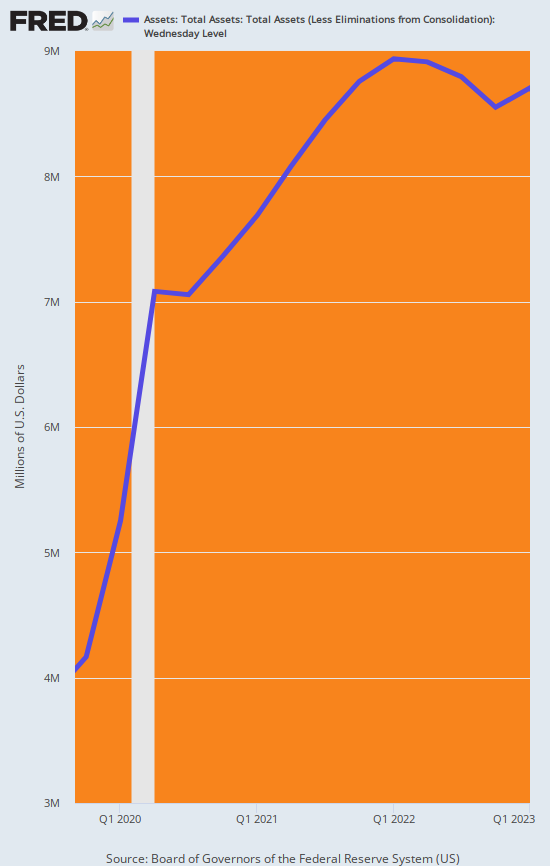

Sin duda, los sospechosos habituales o los apologistas del desastre fiscal de Washington aconsejarán no preocuparse: la Reserva Federal imprimirá el dinero, si es necesario.

Diríamos que no tan rápido. La Reserva Federal se ha abierto camino hasta un rincón infernal. Durante el mismo período de 3.25 años en el que la deuda pública se disparó en 8.26 billones de dólares, el balance de la Reserva Federal se disparó $ 4.45 billones. Eso significa que más del 55 por ciento de esas ganancias masivas en la deuda pública fueron monetizadas por el banco central.

No hace falta decir que la Reserva Federal está ahora, finalmente, en una campaña de reducción de balance (95 mil millones de dólares por mes) que todavía tiene millas y millas por recorrer. A pesar de las esperanzas desesperadas de Wall Street, simplemente no habrá un giro hacia la impresión de dinero en los próximos años, incluso cuando la economía estadounidense se hunda en una estanflación prolongada.

Y eso significa, a su vez, que los déficits anuales de $ 2- $ 3 billones ahora horneados hasta el final de esta década deberán financiarse forzosamente en los fosos de bonos, no en la imprenta. En consecuencia, el rendimiento promedio ponderado de la deuda federal se dirige implacablemente más alto porque la ley de la oferta y la demanda no ha sido derogada.

Balance de la Reserva Federal, Q4 2019 a Q1 2023

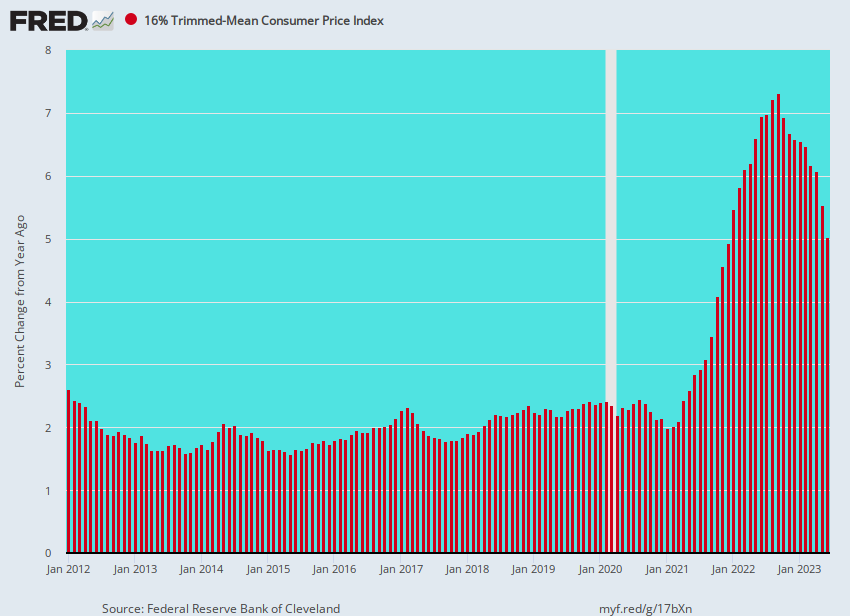

Para que no quede ninguna duda, aquí está la tasa de ejecución actual del verdadero núcleo de inflación medido por el IPC medio recortado del 16 por ciento. La inflación sigue siendo del 5 por ciento, lo que significa que la Fed no estará en condiciones de reanudar su campaña de compra de bonos en el corto plazo.

Cambio interanual en el IPC medio recortado del 16 %, 2012 a 2023

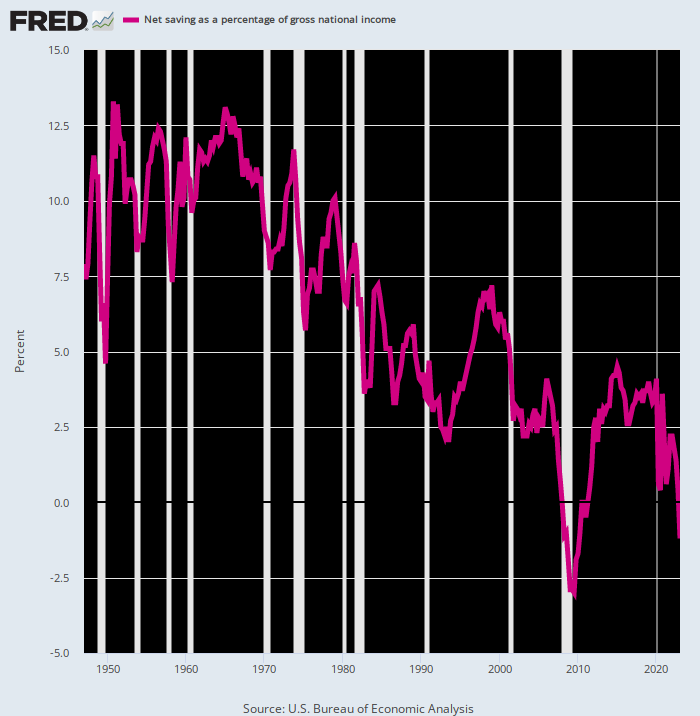

Por otra parte, si los nuevos déficits gubernamentales estimados en 25 billones de dólares durante la próxima década no se financian en la imprenta del banco central, tendrán que ser absorbidos por el fondo de ahorro privado.

Diríamos buena suerte con eso. Los ahorros de los hogares y las empresas se han marchitado y las entidades gubernamentales ya han absorbido lo que queda. La única forma de limpiar los mercados, por lo tanto, es a través de rendimientos altísimos y el desplazamiento de la inversión privada, y con venganza.

Ahorro nacional neto como porcentaje del ingreso nacional, 1948 a 2023

Reenviado de la autora servicio privado

Publicado bajo un Licencia de Creative Commons Atribución Internacional

Para reimpresiones, vuelva a establecer el enlace canónico en el original Instituto Brownstone Artículo y Autor.