¿Se ha preguntado alguna vez qué o quién financia realmente las actividades de la América hegemónica, desde sus gastos internos hasta sus guerras en el extranjero? La respuesta no es inmediata y puede sorprenderte.

Lo primero que hay que entender es lo que realmente significa financiar algo. La financiación de las actividades estadounidenses se proporciona a través de dólares, donde "un dólar" representa una cierta cantidad de poder adquisitivo en un momento determinado. Cualquier gobierno necesita poder adquisitivo para emplear personas y comprar cosas, por lo que el gobierno de EE. UU. quiere tener dólares.

Según los libros de texto de economía, los gobiernos obtienen su poder adquisitivo quitando dinero a sus poblaciones y empresas a través de impuestos. En este modelo de libro de texto, imprimir más moneda con la que comprar cosas y emplear personas también es un tipo de impuesto en el que el gobierno puede participar, porque imprimir más dinero (todo lo demás fijo) aumenta la oferta de dinero y, por lo tanto, reduce el "precio". es decir, el poder adquisitivo de la moneda que ya tienen todos los demás.

Sin un aumento proporcional en la demanda de dinero, la expansión de la oferta monetaria creada por la impresión de dinero estadounidense lleva a que todos los dólares existentes compren menos bienes que antes de la impresión de dinero. Nadie envía una factura: el impuesto simplemente pasa, con cada ruido metálico de la imprenta del gobierno. Duplicar la cantidad de dinero en circulación a través de la imprenta y luego entregar el dinero impreso al gobierno para que compre cosas, es básicamente lo mismo que el gobierno grava la mitad de los ingresos del sector privado y compra cosas con ellos.

El impuesto implícito creado por la impresión de dinero estadounidense puede evitarse simplemente no aceptando dólares a cambio de trabajo y bienes (y aceptando en su lugar, digamos, alguna otra moneda menos diluida, o cabras, o cebollas, para el caso). Esta es la razón por la cual la impresión de dinero desbocada eventualmente conduce a una inflación desbocada y un colapso económico, ya que la gente huye de la moneda inflada para evitar los impuestos implícitos.

Homenajes al que empuña la menta

Este impuesto implícito de la impresión de dinero se conoce en economía como un impuesto de señoreaje, y no se aplica sólo a los ciudadanos de un gobierno. De hecho, si una gran cantidad de moneda nacional se mantiene en el extranjero, gran parte de la factura del impuesto de señoreaje creada simplemente por imprimir dinero la pagan los extranjeros que tienen esa moneda.

Resulta que hay una gran cantidad de dólares estadounidenses en poder de países extranjeros y, en particular, de supuestos enemigos de Estados Unidos.

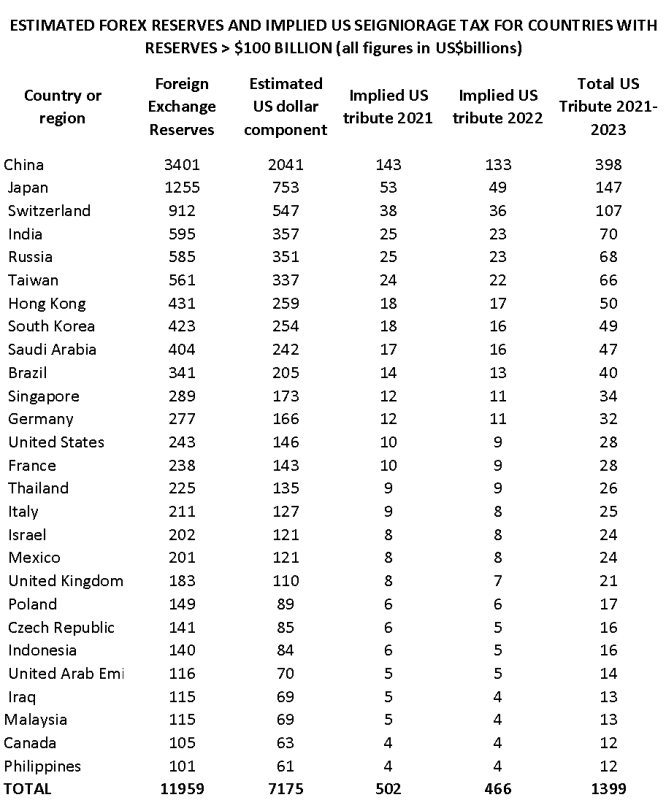

La segunda columna de la siguiente tabla enumera las estimaciones actuales del valor de las reservas de divisas en poder de cada país del mundo que posee al menos $ 100 mil millones de dichas reservas. Se estima que aproximadamente el 60 por ciento de estas reservas en moneda extranjera están en activos denominados en dólares estadounidenses (según se cuantifica en la columna 3).

Los números en la tabla capturan solo las reservas de divisas en poder del banco central de cada país, aunque las personas, corporaciones y otras entidades también pueden y tienen divisas, y por todo tipo de razones. La evasión de impuestos es una (en el caso de las reservas denominadas en dólares estadounidenses en Suiza), pero las tenencias de moneda extranjera también son útiles para muchas personas como un amortiguador contra los impactos en la economía y como un medio para asegurar el valor de sus monedas locales.

Un aspecto crucial de las reservas de divisas es que no obtienen un interés significativo de la Reserva Federal de EE. UU. Por ejemplo, durante los últimos 10 años, el rendimiento promedio de la nota del Tesoro a 10 años, es decir, una tasa de rendimiento de referencia sobre un componente importante de las reservas internacionales, fue del 2.2 %, cayendo hasta el 0.55 % a fines de julio de 2020. Estos instrumentos se parecen más al dinero en efectivo que a las acciones u otras acciones cuyo precio suele aumentar con la inflación y la prosperidad general. Cuando llega la inflación, pierden aproximadamente la cantidad equivalente en poder adquisitivo en relación con una situación sin inflación. Están maduros para que el señor tome su impuesto a través de la imprenta.

Por lo tanto, cuando la Reserva Federal de los EE. UU. imprime dinero para comprar la deuda del gobierno de los EE. UU., usurpa el poder adquisitivo en beneficio del gobierno de los EE. UU. y de las instituciones de los EE. UU. A través de la inflación creada por su expansión de la oferta monetaria, la Reserva Federal quita el poder adquisitivo de todos los demás titulares de depósitos de dólares estadounidenses, incluidos los países mencionados.

En las columnas finales de la tabla, hemos hecho algunos cálculos muy crudos de cuánto poder adquisitivo han perdido estos países debido a la inflación en los últimos años. Para simplificar, asumimos que las últimas cifras sobre reservas mantenidas son válidas para todo el período 2021-2023, lo cual es simplemente una aproximación razonable en lugar de una verdad estricta. También asumimos cifras de inflación en 2021, 2022 y 2023 de 7.0 por ciento, 6.5 por ciento y 6.0 por ciento, respectivamente. Uno puede fácilmente hacer estos cálculos más sofisticados y precisos, teniendo en cuenta los rendimientos del Tesoro, haciendo distinciones sobre quién se beneficia dentro de los EE. UU. y acomodando varios otros matices. Los números en las columnas finales deben leerse simplemente como aproximaciones de primer orden.

Lo que revela la tabla es la escala del impuesto de señoreaje que los gobiernos extranjeros han pagado a EE. UU. en 2021, en 2022 y en todo el período 2021-2023.

Los chinos han subsidiado a los EE. UU. por una suma de alrededor de $ 400 mil millones de poder adquisitivo, o cerca de la mitad del Presupuesto de defensa de EE. UU. para el año fiscal 2023. Japón y Suiza han pagado a EE. UU. un tributo implícito de más de $ 250 mil millones entre ellos durante el período 2021-23, e incluso Rusia ha contribuido con alrededor de $ 70 mil millones. Los 27 países en esta tabla tenían alrededor de $ 7.2 billones en activos denominados en dólares estadounidenses en sus reservas, lo que resultó en que pagaron a los EE. UU. un tributo total durante este período de casi $ 1.4 billones en poder adquisitivo.

Hay más dólares físicos propiedad de extranjeros de los que muestra esta tabla. Tampoco se cuenta una gran cantidad de eurodólares. Los eurodólares son esencialmente derechos sobre dólares estadounidenses en bancos que pertenecen y se negocian fuera de los EE. UU. Por tratarse de una demanda de bienes y servicios, los eurodólares tienen un poder adquisitivo variable al igual que el de otros dólares. Si extiende la lógica de la tabla a todo el 'mercado de eurodólares' que se cree que vale alrededor de 20 billones de dólares, EE. UU. ha recibido subsidios implícitos de alrededor de 5.3 billones de dólares del resto del mundo en los últimos años. Eso es casi 7 años de presupuestos militares estadounidenses.

Dado que la Reserva Federal de EE. UU. imprimió alrededor de 6 billones de dólares en este período para ser utilizados por el gobierno de EE. UU. y las instituciones de EE. UU., no sería incorrecto decir que la mayor parte de la impresión de dinero de la Fed se pagó en forma de un tributo inflacionario de El resto del mundo. Los tenedores de dólares nacionales también pierden con la impresión de dinero, pero los hogares y las empresas nacionales también se benefician del gasto gubernamental adicional que utiliza los dólares impresos.

frenemies

Sorprendentemente, los supuestos archienemigos de EE. UU. en la actualidad, China y Rusia, están contribuyendo significativamente a la solvencia financiera de EE. UU. Rusia le está pagando a EE. UU. mucho más de lo que le está costando la guerra de Ucrania a EE. UU., y China le está pagando a EE. UU. mucho más que el costo total de todas las bases militares que rodean a China. Los gobiernos de China y Rusia no se deshicieron de sus dólares estadounidenses y letras del Tesoro en 2020 cuando la Reserva Federal de EE. UU. comenzó a imprimir montones de dinero y estaba claro para las personas con conocimientos financieros lo que sucedería con la inflación (incluso nosotros lo predijimos en forma impresa). en noviembre de 2020).

Si los rusos y los chinos hubieran invertido esos dólares en acciones internacionales, como acciones, no habrían pagado este tributo. (Nadie sabe con certeza por qué no lo hicieron, y es concebible que las autoridades monetarias rusas y chinas no estén exactamente seguras). Tal como están las cosas, China y Rusia están financiando esencialmente una gran parte del presupuesto militar de EE. UU.

Con enemigos así, ¿quién necesita amigos?

Si bien la economía de los impuestos de señoreaje es similar a lo que sucede en una incursión vikinga, la psicología es totalmente diferente. Supongamos, por ejemplo, que el ejército de EE. UU. invadió parte de China, le robó cosas por valor de 400 millones de dólares y luego se fue. ¡Imagina la respuesta china! En cambio, lo que realmente sucedió es que China envió efectivamente muchas cosas a los EE. UU. a cambio de dólares estadounidenses, después de lo cual el gobierno de los EE. UU. (a través de la Reserva Federal) simplemente imprimió más dólares para que el valor de las tenencias de dólares chinos cayera en $ 400 mil millones. Ocurre el mismo resultado, en términos de quién termina pagando y quién termina disfrutando de los bienes, pero el método del impuesto de señoreaje es mucho más opaco, por lo que los chinos se sienten menos engañados.

Y en caso de que se lo pregunte, las reservas de divisas de los estadounidenses son una miseria en comparación con las de otros países, y pocos países (incluido EE. UU.) tienen cantidades significativas de yuan chino. La mayor parte del 40 por ciento de las reservas de divisas que no están en activos denominados en dólares estadounidenses están en euros, libras o yenes.

¿Cuán dependiente de esto es América?

El PIB de EE. UU. es de aproximadamente $ 23 billones por año en el período cubierto en nuestra tabla, mientras que el gasto total del gobierno federal es de alrededor de $ 7 billones por año. Entonces, si incluimos el mercado de eurodólares, los tributos extranjeros han significado casi el 8 por ciento del PIB por año, o el 25 por ciento del gasto del gobierno de EE. UU. por año. Esto significa que la economía estadounidense colapsaría espectacularmente el próximo año si estos tributos llegaran a su fin. Sin los tributos, el gobierno de EE. UU. tendría que aumentar los impuestos hasta en un 25 por ciento, o recortar una cantidad de gasto equivalente a todo el ejército de EE. UU. (más el cambio), o encontrar otra forma de recortar el gasto en un 25 por ciento. Es difícil ver que la administración Biden sobreviva a ese tipo de cambio de política dramático.

Es difícil sobrestimar la importancia de estos pagos tributarios para la política exterior estadounidense y, por tanto, para la actual estabilidad económica. En esencia, en la tabla vemos tanto la recompensa por el dominio militar y económico estadounidense como la propia dependencia de Estados Unidos de esa recompensa. Los tributos permiten que Estados Unidos continúe controlando el sistema SWIFT de transacciones interbancarias, los petrodólares, las instituciones financieras internacionales y varios otros sistemas y palancas de poder. El tamaño de los tributos también revela la dependencia de todo el sistema de ellos.

Cuando los estudiantes nos preguntan cuál es el sentido de tener 800 bases militares estadounidenses en el extranjero, les señalamos cuántas de esas bases están en países que tienen grandes reservas denominadas en dólares estadounidenses. Las bases militares estadounidenses abundan en Japón, Corea del Sur y Arabia Saudita, y las tres forman parte de la lista de los 10 principales contribuyentes. Por supuesto, esas bases militares supuestamente están allí para brindar protección local, pero así como la mafia organiza una estafa de protección a cambio de "contribuciones" de los protegidos, esos países también pagan a los EE. UU. una tarifa considerable, a través de sus reservas de moneda estadounidense. , por el privilegio de ser protegido.

Como forma de imposición implícita, estos tributos son muy similares a utilizar la OMS para forzar otros países en la compra de vacunas inútiles o para obligar a los aliados a aceptar la evasión fiscal de las grandes empresas estadounidenses.

Sin los tributos del impuesto de señoreaje, gran parte del castillo de naipes estadounidense se derrumbaría. Se produciría un desempleo masivo y enormes conflictos civiles, al menos a corto plazo. Se podría argumentar que la economía y el gobierno de los EE. UU. se han convertido en sistemas enfermos que solo luchan por mantenerse a flote a través de los tributos pagados por el resto del mundo, apoyados por la ignorancia financiera de los enemigos.

Esto enfrenta a los políticos estadounidenses bien intencionados con un gran dilema. ¿Querrían realmente desmantelar este sistema de gran gobierno parásito y grandes corporaciones que, como una alianza, mantienen el flujo de tributos de los que dependen no solo ellos, sino todos en todo el sistema? Si se desmantela el sistema, se perderán decenas de millones de puestos de trabajo. Un accidente de vivienda. Humillación internacional.

Haga una pausa para pensar la próxima vez que lea sobre la participación de Estados Unidos en una guerra en Europa o una escaramuza en el Medio Oriente. ¿Se trata realmente de la libertad, la paz y la justicia, o es para mantener el “estilo estadounidense” de los tributos? Y, si lo piensas bien, ¿realmente querrías que Donald Trump, Robert Kennedy, Jr o Ron DeSantis pusieran fin a esto? ¿Quiere que Estados Unidos se sumerja en una recesión inmediata y profunda?

Publicado bajo un Licencia de Creative Commons Atribución Internacional

Para reimpresiones, vuelva a establecer el enlace canónico en el original Instituto Brownstone Artículo y Autor.